中州期货:聚酯产业链供需将改善

来源:锦桥纺织网2023-08-21 21:08:44编辑:KK

5-6月,受外需驱动,聚酯产业链表现可观,部分商品利润水平维持高位。然而,8月,随着外需走弱,聚酯产业链受成本和需求2个重要因素影响出现下行态势。其中乙二醇估值长期处低位且向上驱动不足,PTA加工费已压缩至年内低位。短期看,聚酯产业链价格波动性较高,估值偏低特征暂难改变。不过,中长期看,随着终端消费改观,可关注聚酯反弹做多机会。

深度分析

终端消费整体向好发展

产业链简介

市场概况

聚酯产业链与国计民生息息相关,大到服装纺织品、无纺布、填充材料,小到纱线、缝纫线等。

PTA为石油的下端产品,经过一定的工艺过程生产出石脑油(别名轻汽油),从石脑油中提炼出MX(混二甲苯),再提炼出PX(对二甲苯)。PTA以PX(配方占 65-67%)为原料,以醋酸为溶剂,在催化剂的作用下经空气氧化(氧气占35-33%)生成粗对苯二甲酸。然后,对粗对苯二甲酸进行加氢精制,去除杂质,再经结晶、分离、干燥制得精对苯二酸产品,即PTA成品。

乙二醇的生产工艺主要包括乙烯法和草酸酯法。其中乙烯法根据其原料工艺不同,可以分为石油乙烯法、乙烷乙烯法以及MTO乙烯法,石脑油乙烯法是我国目前使用的主流生产方式,全球约67%的乙二醇以石脑油原料法生产。煤制乙二醇是我国独有的生产工艺,通常以煤为原料,通过气化、变换、净化及分离提纯后分别得到CO和H2。其中,CO通过催化偶联合成及精制生产草酸酯,再与H2进行加氢反应并通过精制获得聚酯级乙二醇,该工艺流程短、成本低。乙二醇和PTA再通过聚合反应生成长丝、短纤等一系列聚酯产品。由于煤制工艺生产的乙二醇含有1,2—丁二醇、碳酸乙烯酯等杂质,下游接受程度还有待提高。目前,聚酯工厂一般通过煤制乙二醇和乙烯制乙二醇掺混方式使用。

何为利润

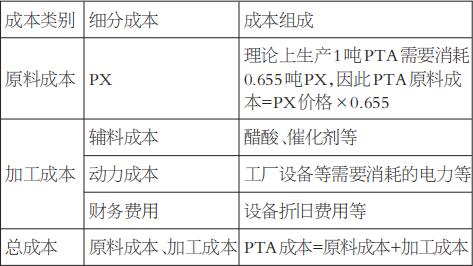

以PTA为例,PTA通常涉及加工费的概念,这里的加工费并不等同于加工成本或者利润。因此,在弄清PTA利润之前,要先明确PTA成本。

表为PTA成本计算

弄清PTA成本的概念之后,PTA加工费即可理解为购进PX加工成PTA销售的价差,此处并未考虑加工成本,仅为干加工的“辛苦费”。因此,可以得到PTA加工费=销售价格-原料成本,即PTA加工费=销售价格-PX价格×0.655,而PTA利润=销售价格-总成本,即PTA利润=销售价格-原料成本-加工成本=加工费-加工成本。因此,在计算产品利润时,需要用到的直接数据通常有产品销售价格、原料价格、汇率等,与之相关的因素还包含产业装置检修情况、库存等。此外利润好坏往往可以决定交易策略走向。

在行业景气度相同时,大型炼化企业往往能够获得更多盈利,主要原因在于这些企业已淘汰了落后产能,将加工成本降到最低,否则当整个行业不景气、加工费被压缩时,落后产能的加工成本若高于加工费,则企业已处亏损边缘了。即便低加工费可以迫使落后产能淘汰,若遇到超低加工费的情况,先进产能也会面临亏损。PTA属于“成本定价”的产品,多年来的价格规律表明,由于PTA市场成熟且产能集中,通常先由成本推动,再由需求拉动。当成本逻辑推动乏力时,价格将下移。

从聚酯链上游原料石脑油、PX到中游产品PTA、乙二醇,再到下游长丝、短纤、聚酯切片、聚酯瓶片等,对应产品的利润计算基本都遵循利润=销售价格-原料成本-加工成本的原则。PTA加工费大幅波动与投产周期变化有着密切联系。产能投放,下游让利,下游加工费抬升;下游加工费上涨,投产可能增加,再度向下游让利。一般来说,在产能紧缺的周期下,库存偏低,利润扩张,高利润带动新产能加速投产。接下来,装置进入集中投产阶段,将导致供应过剩,利润走向亏损。

PX利润较为稳定

截至8月10日,PX开工率为82.99%,环比上升1.15个百分点,增加惠州炼化二期150万吨装置,国内PX产能基数调整至4373万吨。由于夏季北美汽油需求强劲,芳烃调油逻辑带动原料价格走强,PX在此支撑下估值保持较高水平,石脑油—原油价差进一步缩小,PXN相比之下处偏高位置。近日,国际原油价格上涨,在成本端提振下,汽油表需见顶态势初现,下游PTA加工费低位,PX受下游负反馈的影响,叠加自身开工率提升,PXN已出现高位回落迹象。

从全年来看,PX利润较为稳定,但并不处较好的水平。截至8月14日,PX利润为-26.5美元/吨,处年内较低位置。未来5年,PX行业拟在建(扩能)产能将达到950万吨/年。其中规模在200万吨/年以上的企业有2家,新增产能主要分布在华东、华南以及东北地区,产品上下游一体化发展趋势凸显。PX新增产能主要在2023年集中投放,长期来看依然是进口依存度较高的产品。

PTA企业盈利情况

PTA即精对苯二甲酸,是一种用于制造涤纶等化纤的重要原材料。我国是全球最大的PTA生产国之一,也是全球最大的PTA消费国之一。下面对我国PTA市场利润情况进行分析。

我国PTA市场规模巨大,目前有超过20家生产企业,近期恒力石化2#250万吨投产,年产能基数上调至7900万吨。同时,我国PTA消费量也在不断增长,预计到2025年,我国PTA 消费量将达到4300万吨,市场规模仍将继续扩大。

PTA价格受多种因素影响,如原材料价格、供需状况、产能利用率等。我国PTA市场价格波动较大,主要由供需失衡和全球经济环境不稳定所致。不过总体来说,我国PTA市场价格较平稳,且市场竞争激烈,价格波动对企业影响有限。

PTA生产企业的利润水平与原材料价格、能源成本、产能利用率、竞争压力等因素密切相关。从单产来看,我国PTA生产企业的毛利润在550-650元/吨,这个利润水平相对较低,但也在企业可承受的范围内。

从PTA加工费可以看出,2022年3月、6月初甚至出现负加工费情况,说明上下游产品正处剧烈的波动中,主要因为国际油价快速上涨即成本端涨价过强,而下游需求偏弱,下游化工品跟涨乏力,中间产品利润被持续挤压,从而导致PTA利润过差,最终出现负加工费的现象。负加工费是以PX现买现做折算,由于原料采购支出大于产品销售收入而造成流水亏损,但实际上原料采购和产品销售有一定的时间差,在计算利润时,关注趋势即可。截至8月11日当周,PTA成本平均在5673.44元/吨,环比下降3.1%。加工费维持低位,平均在163.56元/吨,利润-436.44元/吨。进入8月以来,PTA开启下跌行情,主要因为主力合约换月移仓,主力多头大幅减仓获利了结,加上PX走弱,PTA存在累库预期,PTA价格承压下移,加工费被压缩。总体来说,我国PTA市场利润水平处在严重亏损的范围内,加上PTA价格振荡,企业需要密切关注市场变化,及时做出应对措施。

聚酯产品利润情况

2022年7-8月,聚酯瓶片、聚酯切片利润表现优秀,分别接近1700元/吨、500元/吨。短纤利润最高值接近600元/吨,短纤价格总体跟随聚酯原料成本波动。长丝产品DTY全年利润为负,表现较差。POY、FDY利润走势相似,2022年4月底、10月底利润出现极端负值,随后有一定修复。到2023年,终端需求扩张或为聚酯现金流修复提供支持。

从2023年8月开始,随着PX走弱,聚酯成本端在前期原油支撑下快速拉涨,之后再次进入下跌行情,但在出行旺季的影响下汽柴油走势偏强,石脑油在需求提振下走势也偏强。PXN在延续两个月的高位运行后,自8月开始出现明显压缩。

近期,聚酯原料快速回调,聚酯自身新装置陆续投产,产品价格跟随原料走跌,行业加工差却多有走扩。当前聚酯长丝前纺库存中性偏低,加上PTA期货现货回调,聚酯利润明显改善,尤其是切片和长丝。前期因上游原料成本压力导致减产的聚酯企业,后期提升负荷的概率较大。同时,长丝、短纤效益也均有好转,主要来自于上游PTA和PX端的让利。瓶片效益较差,加上新产能投产,一直处亏损边缘。

终端织造市场情况

2022年,美国面临巨大的通胀压力,在全球经济衰退的大环境下,消费预期下降,造成服装、纺织品等产品销售情况较差,出现大面积累库。与2022年相比,2023年内外需都有一定程度的修复。

内需方面,夏装生产基本结束,各大服装批发市场开始秋冬上新,进行小批量的打样和生产,订单和出货量小幅回升,但伴随着终端消费降级,部分服装企业被迫降低面料成本。虽坯布价格前期局部有小幅上涨,但利润仍处微亏境地。吴江地区部分织造企业和绍兴圆机企业陆续反馈秋冬季订单略有增加,但订单利润仍处低位。

外需方面,今年欧美服装出口表现较差,但中东、俄罗斯等国家的出口情况尚可。部分国内服装企业只能把更多精力放在拓展欧美以外的其他国家市场,这些市场订单量虽存在,但价格和利润往往比较低。短期来看,海外服装品牌将陆续下秋冬季订单。长期看,服装出口压力将持续存在,尤其是低利润的状态会持续。

后市行情应对策略

关注做多机会

策略一:当PX和PTA都陷入亏损且低于行业平均水平时,提示存在估值偏低机会。

策略二:当下游聚酯综合利润高于200元/吨,且长丝加权库存处平均15天以下并在逐步降低,聚酯开工率逐步提升,且PTA库存消费比低于0.5时,提示存在估值偏低机会。

策略三:当下游聚酯消费良好,PTA或PX其中之一陷入亏损,提示存在估值偏低机会。

策略四:当库存消费比极低,比如低于0.4,同时遭遇PTA总产能3%装置以上的停车,提示存在估值偏低机会。

关注做空机会

策略一:当PTA投产或PX投产,且聚酯走货不顺,聚酯库存累积,结合技术面的变化,提示存在做空机会。

策略二:当聚酯利润产生亏损,且库存持续走高到15天以上,结合技术面的变化,提示存在做空机会。

策略三:当PX和PTA都累积了一定利润,而聚酯开始走低,聚酯加权库存超过15天,过去10天涨幅超过3%以上,且RSI超过70后回落,提示存在做空机会。

资讯权限图标说明:

1、红锁图标: 为A、B等级会员、资讯会员专享;

为A、B等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn

相关文章