新旧棉价面临衔接

——中国棉花市场月报(2022年11月)

来源:中国棉花网2022-11-25 19:11:59编辑:KK2022年11月以来,美国通胀增速虽降仍高,全球市场博弈美联储放缓加息,资本市场情绪再次升温,推动股市和大宗商品行情反弹,棉价随之出现短暂反弹后陷入徘徊,在季节性供给压力和弱需求现实格局下,下一步棉花行情走势如何,本期月报将进行探讨。

第一部分 行情回顾

一、国际棉价反弹后再次走弱

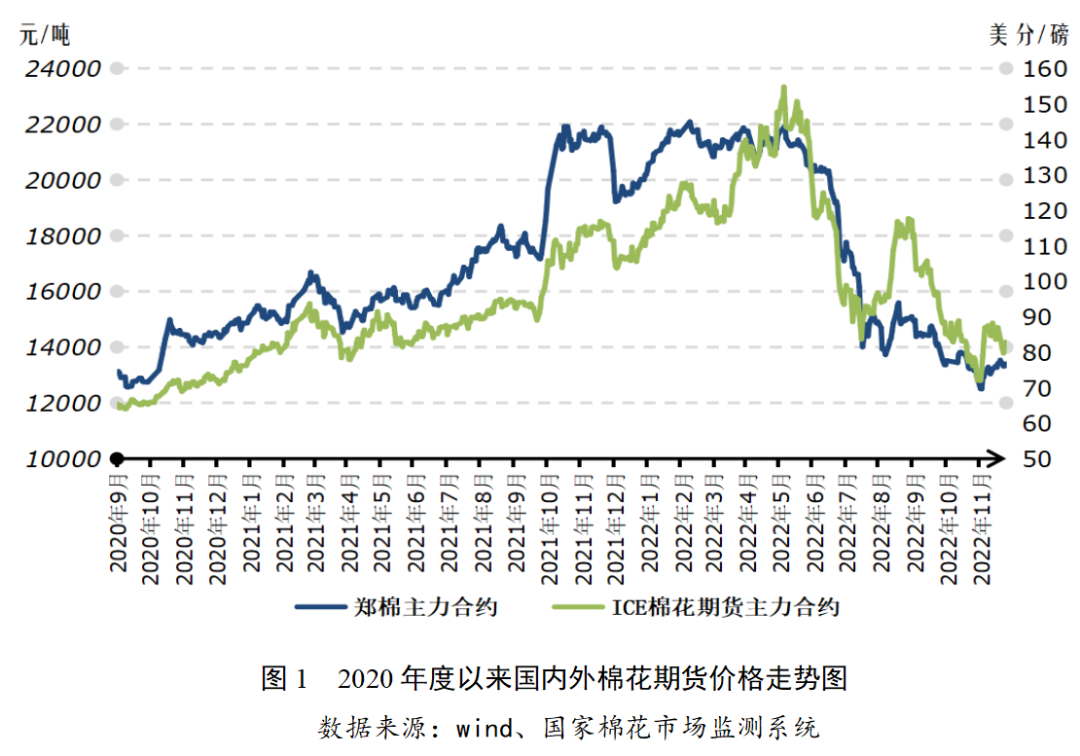

11月以来,美国公布的10月通胀增速稍有放缓后,市场对于美联储放缓加息步伐的预期升温,提振全球资本市场情绪,美股随之上涨,美元指数大幅下跌,11月上旬国际棉价出现明显反弹。由于国际服装消费持续下降,国际棉价短暂反弹后再次走弱。截至11月23日,ICE棉花期货主力合约结算价82.90美分/磅,较10月底上涨15.14%;代表进口棉中国主港到岸均价的国际棉花指数(M)103.07美分/磅,较10月底上涨10.92%,折1%关税人民币进口成本17710元/吨(不含港杂和运费),较10月底上涨13.42%。

二、国内棉价期货反弹现货下跌

二十大召开后,疫情防控政策进一步优化,加上二十国集团(G20)领导人峰会等国际会议传出积极信号,市场信心得到提振,带动郑棉上行,新棉上市进度缓慢,也起到一定支撑作用,但下游市场持续走弱,现货价格却小幅走低。截至11月23日,郑州商品交易所棉花期货主力合约结算价13400元/吨,较10月底上涨7.11%,代表内地标准级皮棉市场价格的国家棉花价格B指数15124元/吨,较10月底下跌1.86%。

第二部分 分析与展望

一、国内外环境分析

(一)美联储加息溢出效应冲击全球,世界性经济衰退警告频发

10月欧元区CPI同比终值10.6%,通胀再创历史新高,美国CPI同比增长7.7%,虽较前期有所放缓,但离美联储长期平均2%目标相差甚远,市场预计美联储将放缓加息幅度,但不会停止。美联储借助本轮加息抑制通胀同时推动美元升值,非美货币大幅贬值,导致各国因本币贬值而通胀高企、成本上升,多数经济体的央行被迫加息,导致各国金融市场与经济都动荡不安,且危机四伏。加上俄乌冲突仍在持续,外溢效应越来越大,欧洲经济遭受打击最为严重。国际货币基金组织表示,美国和欧盟经济体都出现经济增长停滞现象,预测2022年全球经济年增率为3.2%,低于2021年6%年增率,还将2023年全球增长预期从2.9%调降至2.7%,并警告,今年与明年全球将约有1/3国家面临经济萎缩,世界经济最糟的时刻还没到来。

(二)国内经济运行总体平稳恢复,10月部分经济数据回落

受国际环境复杂严峻、国内疫情等因素影响,10月我国部分经济指标同比增速有所回落,但总体保持平稳恢复。生产端,10月规模以上工业增加值同比实际增长5%,增速较9月放缓1.3个百分点,1-10月同比增加4%;消费端,10月社会消费品零售总额同比下降0.5%,较9月2.5%增速回落,1-10月同比增加0.6%。下阶段,在党的二十大精神指引下,按照疫情要防住、经济要稳住、发展要安全的要求,随着疫情防控措施优化,稳经济各项举措将积极释放效能,有利于推动经济平稳恢复。

二、全球棉花供求关系仍旧宽松

(一)海外节日服装消费恐将遇冷

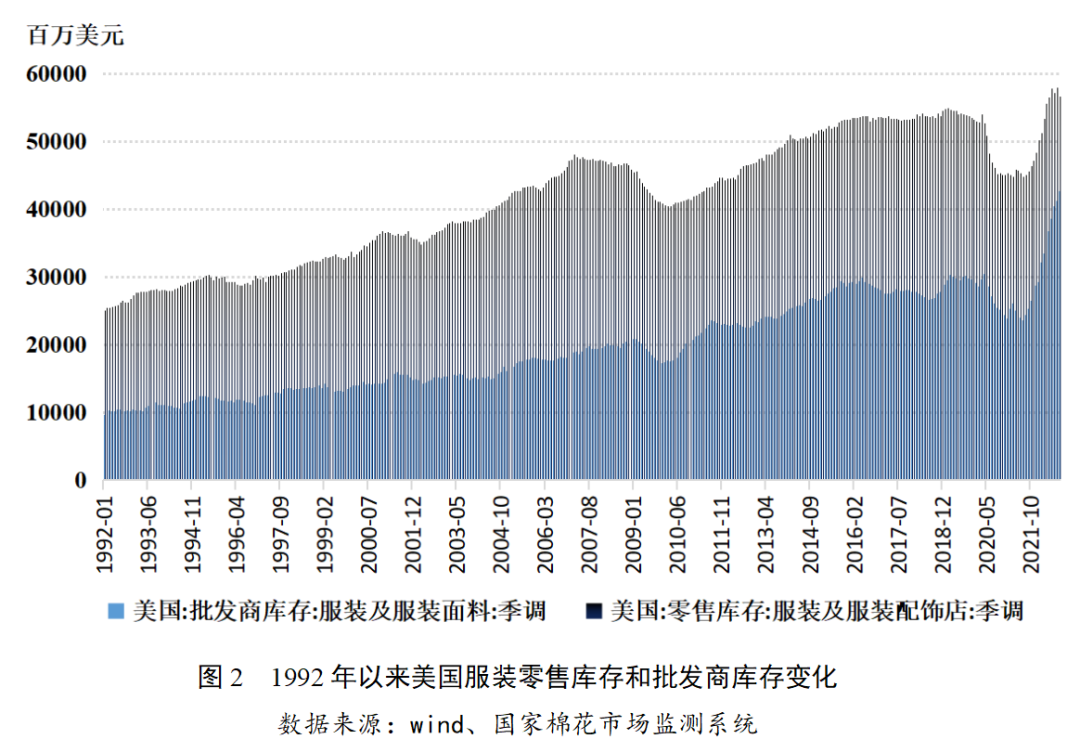

9月美国服装零售库存略有缓解,节假日零售预期转弱。据美国商务部数据显示,9月美国服装服饰商店库存销售比率为2.15,由上月的2.25小幅回落,但服装批发商库存尚未缓解,已连续14个月攀升。第3季度美国零售巨头们的财报业绩纷纷衰退,沃尔玛、塔吉特分别表示,由于通货膨胀,美国人正在减少服装和家居方面的支出,预计当前节假日销售收入将出现5年来首次下降。10月美国服装服饰零售额又出现环比下降0.02%迹象。近期美国零售商协会再次大幅下调对美国未来进口的预测,称至少到2023年1季度,消费者购买习惯仍将保持谨慎。

法国服装业正经历15年来最严重的危机。据法国《回声报》报道,自乌克兰战争以来,通胀压力打击消费者信心。2022年9月欧盟零售额较去年同期下降0.3%。据法国专业贸易联合会Procos的一项研究指出,与2019年相比,2022年客流量下降15%,原料价格上涨、运输成本上升、美元升值加重欧洲服装业危机。

日本纺织服装消费仍低于疫情前水平。据日本经济产业省数据,9月日本纺织服装零售额5960亿日元,同比下降2.3%,与2019年同期相比下降29.2%。在日元持续贬值及通胀压力下,日本9月实际薪资已连续6个月走低,进一步拖累消费。

(二)北半球新花上市量渐增

美国新棉收获完成8成。美国农业部报告显示,截至11月20日美棉收获进度为79%,较去年同期增加5个百分点,较过去5年平均值增加8个百分点。

印度新花上市量接近50万吨。据AGM数据显示,截至11月13日印度新棉累计上市量49.5万吨,较3年均值累计减少约43.69万吨。在纺织需求较弱抑制棉价下,当地贸易商预计棉农不得不出售棉花,上市量将进一步增加。

巴基斯坦棉花上市量约60万吨左右。据巴基斯坦轧花厂协会的统计,截至11月1日巴基斯坦新棉上市量累计达到63万吨,同比减少43万吨,因洪水导致棉花大幅减产,巴基斯坦中小纺织厂也面临关闭。

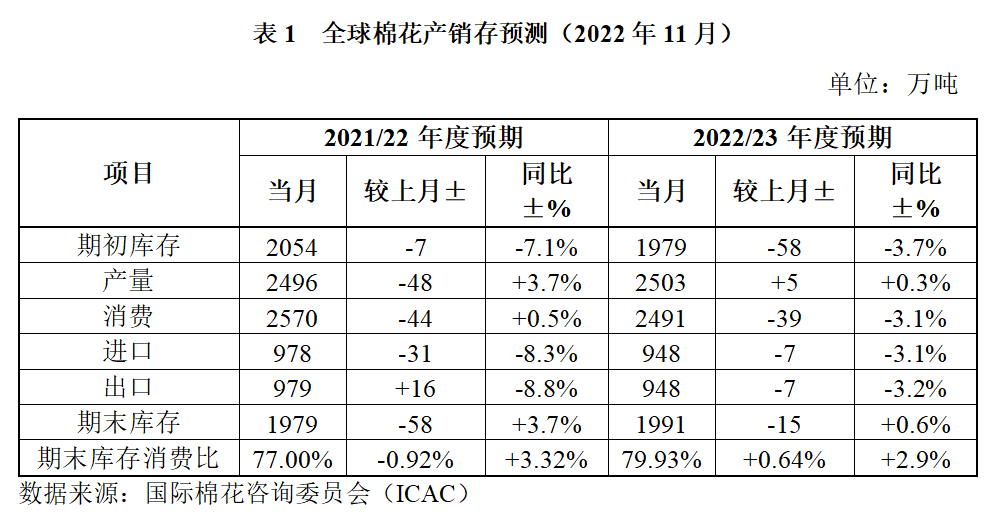

(三)2022年度全球棉花产量调增消费调降

2022年11月国际棉花咨询委员会发布全球棉花产销存预测数据显示,2022年度全球棉花产量为2503万吨,环比调增0.2%,同比增加0.3%;消费量2491万吨,环比调减1.5%,同比下降3.1%;期末库存消费比由上期的79.29%调升为79.93%,调增0.64个百分点,同比增加2.92个百分点。分国家看,美棉、巴基斯坦棉花预期减产,中国、印度、巴西、乌兹别克斯坦等国增产,多数国家棉花消费下降,导致期末库存消费比继续抬升。

三、国内纺服消费仍处疲态市场进入年终攻坚阶段

(一)国内棉花消费内外需双降

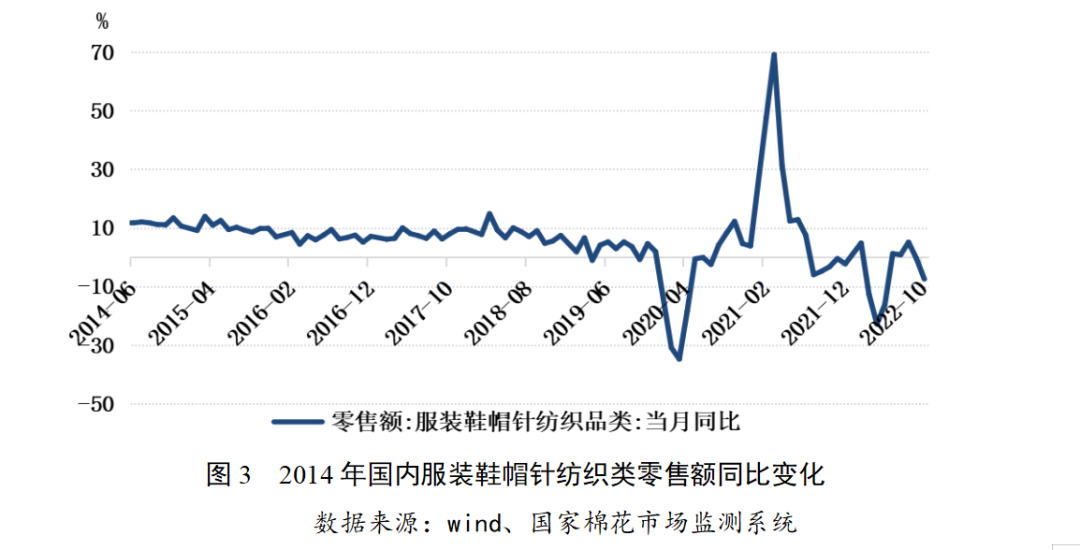

10月国内纺织服装内需明显降温。据国家统计局数据显示,2022年10月服装鞋帽针纺织品类零售额1155亿元,同比下降7.5%,较9月0.5%的降幅明显扩大,1-10月同比下降4.4%。从国内疫情多发和市场订单缺乏看,预计12月前内销表现难以改善。

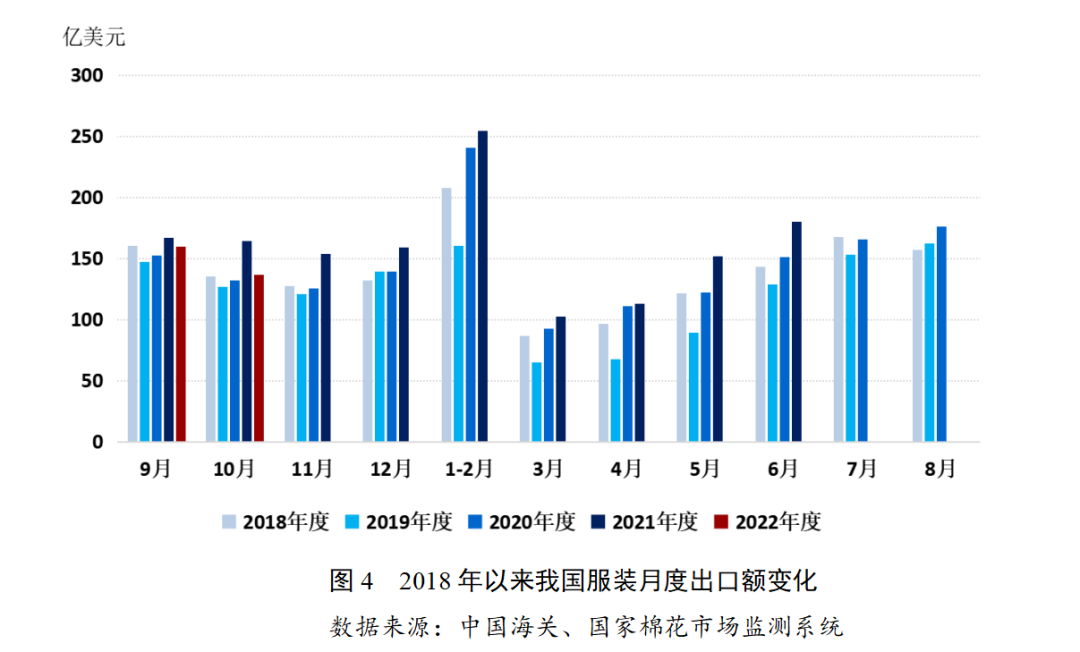

10月我国服装出口负增长幅度扩大。据海关数据显示,继2022年9月我国服装出口转向负增长4.4%后,10月服装出口额136.5亿美元,同比下降幅度扩大到17%,是自2020年12月后出现负增长的第2个月。当前欧美等主要纺织品服装消费市场疲软,外贸企业普遍反映订单减少,我国服装出口下行压力依然较大。

纺织市场冷清,企业计划提前放假。纺织行业“金九银十”旺季落空后,市场订单持续稀缺,11月棉花行情短暂反弹并未有效带动下游回暖,企业下调开机率甚至提前放假。据了解纺织厂开机率降至50%左右,部分企业在完成“双十一”订单后计划提前放假,已有部分地区小型企业已放假。尤其是受疫情影响较重的广东部分纺织集群停业。进入年终阶段,疫情加速纺织市场提前收尾。

(二)国内新棉供应压力后移

储备棉轮入政策顺利收官。2022年度第1批中央储备棉轮入自7月13日开始,于11月11日截止,累计挂牌量49.7万吨,持续近4个月。政策推进缓解部分供应压力,对国内棉市起到明显的托底作用,稳定市场预期,确保新棉交售工作平稳展开,有效维护市场有序运行。

国内棉花产量再创新高。据国家棉花市场监测系统最新调查结果显示,2022年度全国棉花产量预计613.8万吨,同比增加5.8%,创2015年以来新高。其中新疆棉花产量预计563.4万吨,同比增加7.1%,有望再创有记录以来新高。

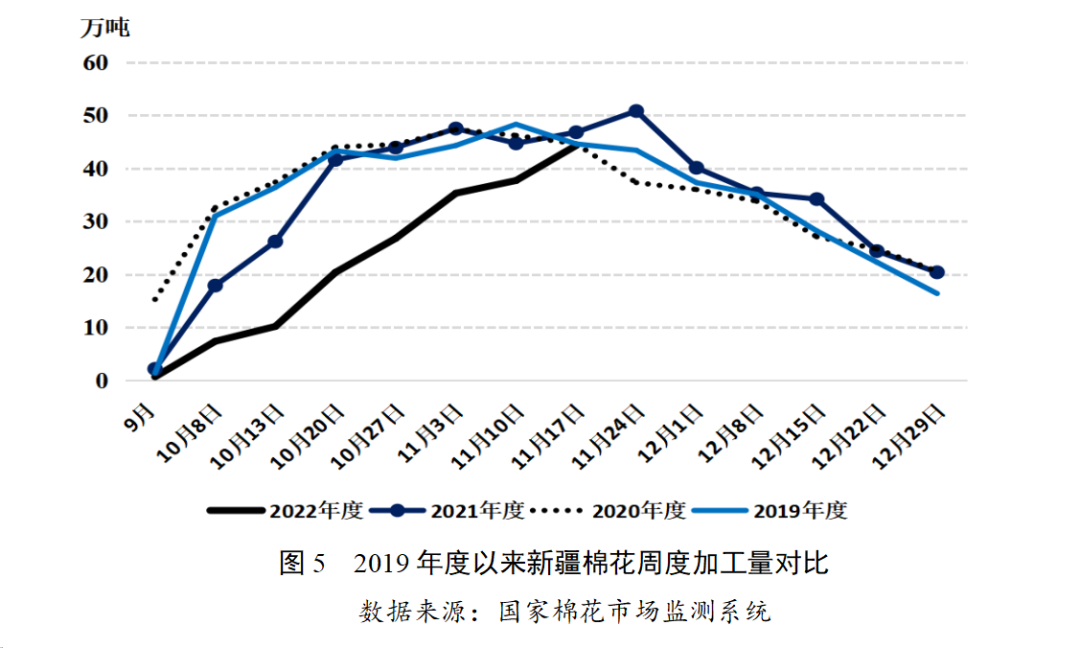

新棉供应压力后移。目前新疆棉花采摘基本结束,受疫情影响,加工和公检进度仍显滞后。截至11月24日全国新棉全国加工率进度43.3%,同比下降19.4个百分点,其中新疆加工进度43.0%,同比下降20.5个百分点。截至11月22日全国累计检验量80.07万吨,同比下降69.1%,其中新疆检验量78万吨。此外由于下游需求不足,纺企棉花原料采购意愿冷清,使供应压力进一步后移。

(三)2022年度国内棉花产量调整消费量调减

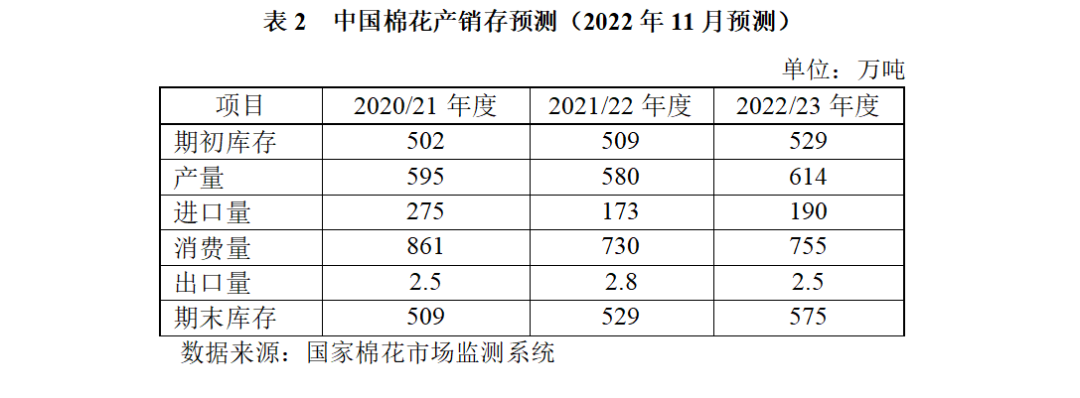

基于相关专题调查和对国内外经济环境及市场状况的分析,本期国家棉花市场监测系统对2022年度中国棉花产销存预测调整如下:

2022年度中国棉花产量613.8万吨,较上月调增10.8万吨,同比增加33.7万吨,增幅5.8%;棉花消费量755万吨,较上月调减14万吨,同比增加25万吨,增幅3.42%,棉花进口量190万吨,较上月调减8万吨,同比增加17万吨,增幅9.9%;期末库存消费比75.91%,较上年度上升3.76个百分点。

三、行情展望

随着新疆棉花采摘收购接近尾声,今年收购成本也逐渐浮出水面。从目前看,今年新疆轧花厂主流收购加工成本12300-13000元/吨间,明显低于当前15000元/吨左右陈棉价格。现货市场上,由于下游疲态尚未改善,新棉逐渐上量,陈棉价格逐渐向新棉价格靠拢。期货市场上,近期郑棉仓单数量大幅下滑,截至11月24日仓单数量272张(1.08万吨),同比下降92.8%。当前货物入交割库仍受疫情影响,多头资金有软逼仓的遐想。从公检持续推进和1月合约交割时间看,符合仓单的货物供应问题不大,近期交易所提高保证金,进一步约束投机行为。因此郑棉软逼仓行情可能性较小,反弹空间也将受限,短期可能将围绕新棉加工成本波动。中长期看,疫情变化和外部环境复杂严峻,棉市运行仍存在诸多不确定性。

主要结论

综上所述,当前美联储加息外溢效应越来越大,引发各国经济动荡,叠加俄乌冲突将何时结束,会以什么方式结束也不确定,外部环境复杂严峻下,世界经济下行影响逐步显现。国内疫情反复多发,短期消费颓势很难改善。储备棉轮入政策顺利收官后,价格将更多反映市场的力量,随着新棉收购成本逐渐落定,短期棉价将围绕成本线波动,等待消费进一步指引。

资讯权限图标说明:

1、红锁图标: 为A、B等级会员、资讯会员专享;

为A、B等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn

相关文章