运行基本平稳 结构调整明显

——2017纺织行业经济运行述评

来源:锦桥纺织网2018-02-23 10:02:24编辑:KK

2017年,在全球经济稳健复苏,我国经济增长6.9%的背景下,纺织行业认真贯彻新发展理念,以供给侧结构性改革为主线,坚持稳中求进,经济运行平稳、内需稳步增长、外需温和回暖、效益稳步提升。尽管国际棉价巨幅波动,但国内棉花及纱布保持平稳,出口数量继续增长,棉纱进口激增现象受到抑制。主要特点如下:

一、投资结构进一步优化,棉纺加工业投资缩小、化纤业投资大幅提升。

受资源区域优势和市场环境影响,纺织行业投资结构更趋合理,智能创新、绿色环保型投资进一步增强,低水平规模膨胀型投资明显缩小。据国家统计局资料显示,2017年我国纺织行业固定资产投资同比增长5.2%,增速较上年下滑2.5个百分点。分行业看,纺织业同比增长4.4%,增速下滑6.3个百分点,其中棉纱加工业微增1.6%,增速大幅缩水17.8个百分点;服装业同比增长4.1%,增速下滑1.5个百分点;但化纤业大幅反弹,同比增长19.2%,增速大幅提升18.9个百分点,其中涤纶纤维大增54.5%(去年负增长16%);人造纤维增长27.8%,增速提高25个百分点。分区域看,投资主要集中于东部和新疆地区,内地投资规模明显萎缩。

二、生产、效益稳步增长,化纤行业利润增幅明显。

2017年,纺织制造业生产继续保持平稳增长,增速保持4-6%水平。从增加值增速看,纺织业同比增长4%,服装、化纤业均增长5.8%。从主要产品产量看,除服装继续窄幅下降外,其他均保持不同程度增幅。2017年全国产纱4050万吨,同比增长5.6%;布695.59亿米,增长1.2%;印染布524.59亿米,增长4.8%;服装287.81亿件,下降2.6%(去年下降1.6%);化纤4919.55万吨,增长5%,其中粘胶短纤363.8万吨,增长3.9%。

在全国纺织行业平稳增长中,新疆地区快速发展起着重要作用。据国家统计局资料显示,2017年新疆棉花产量达408.2万吨,比上年度增长13.6%,占全国棉花总产量548.6万吨的74%以上。由于棉花产能逐步集中于新疆,使纺织产能在新疆地区得到迅速扩张,估计2017年末新疆纱锭接近1200万锭。据国家统计局资料显示,2017年新疆纱产量达151.02万吨,比上年大增39.4%,是2010年的3.8倍;布产量2.56亿米,比上年增长45.5%,是2010年的1.64倍,增速均远远高于全国平均水平。

2017年,全国纺织服装行业经济效益有所提升,亏损企业亏损额有所下降,化纤行业表现尤为突出。据统计,2017年全行业实现销售收入68935.65亿元,同比增长4.18%;利润总额3768.81亿元,同比增长6.92%,增速较上年提高2.4个百分点。其中化纤业同比增长38.3%,涤纶纤维增长63.4%、人造纤维增长17.1%,大大高于全行业平均水平,而棉纺织业仅增长1.8%。全行业亏损企业亏损额同比下降6.2%,其中化纤业大幅下降41.3%,涤纶纤维下降71.2%。值得关注的是,全行业产成品资金同比仅增长3.7%,增速远低于生产、销售收入等指标,尤其是棉纺织业在生产增长4-5%、销售收入增长3.4%的情况下,产成品资金仅微增1.5%,反映产销平稳,产品库存压力小,形势较为乐观。附表:2017年主要产品产量及效益统计

三、外需回暖、内需平稳,数量拉动出口增长,棉纱进口增速减缓。

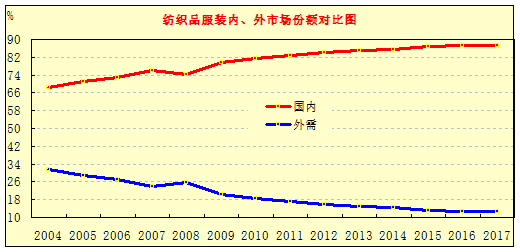

内需平稳回升。据国家统计局资料显示,2017年我国社会消费品零售总额达366262亿元,同比增长10.2%,其中服装、针纺织品14557亿元,增长7.8%,较上年增速提高0.8个百分点,这是7年来增速首次提高,零售额大幅增长反映出国内不断稳健提升。另从纺织服装出口与内销比重分析看,内销比例明显提升。2004年我国纺织品服装30%以上依赖出口,即内外销比为70:30,2017年内外销比为88:12。附图:2004年来内外市场份额变化

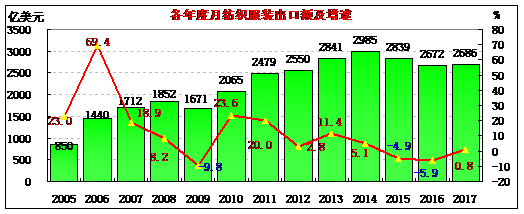

外需逐渐回暖。受全球经济稳健复苏影响,2017年我国纺织品服装出口扭转连续2年负增长局面,出口2685.96亿美元,同比增长0.8%。

2017年我国纺织品服装进出口特点如下:

1、对重点市场出口回稳,对美国、东盟、日本出口恢复性增长,对欧盟出口降幅收窄,但在各地市场份额有所下降。

据中国海关统计,2017年对欧盟出口488.627亿美元,同比下降1.1%,降幅有所收窄。其中对英国出口103.28亿美元,同比下降12.7%,占欧盟市场总额的21.1%,若剔除英国因素,2017年我国对欧盟出口微增2.5%。另据欧盟海关统计,2017年1-10月欧盟进口纺织品服装1093.3亿美元,同比增长2.8%,其中自中国进口372.2亿美元,增长1.3%,占欧盟市场的34%,份额略有下降;自东盟进口增长9.9%,市场份额逐年提升。

据中国海关统计,2017年对美国出口453.93亿美元,同比微增1%,其中纺织品出口增长6%、服装出口下降0.8%。另据美国海关统计,2007年1-11月美国进口纺织品服装1084.3亿美元,同比增长0.9%,其中自中国进口374.2亿美元,下降0.7%;但自东盟、印度、墨西哥进口分别增长2.9%、3.9%、6.2%,由于美国扩大对其他经济体进口,自中国进口比重由2012年的40.2%逐年下降至2017年的34.5%。

对东盟出口仍有所增长。2017年对东盟出口347.5亿美元,同比增长4.5%,其中对越南出口增长8.6%。

对日本出口恢复性增长,扭转持续下滑局面。2017年对日本出口203.2亿美元,同比微增0.1%。但在日本进口统计中,自中国进口继续下降。另据日本海关统计,2017年1-11月日本进口纺织品服装336.4亿美元,同比上升0.3%,其中自中国进口204.7亿美元,下降1.3%;自东盟进口增长5.2%。

2、出口结构逐步改变,量增价跌局面仍未扭转。

2017年纺织品服装出口增长0.8%中,纺织品出口1104.87亿美元,同比增长4.2%,服装出口1581.09亿美元,同比下降1.4%,由于纺织品出口持续增长,纺织品与服装出口占比由2010年的37.3:62.7上升到2017年的41.1:58.9,纺织品出口占比已超过4成。这一指标折射出两个问题:一是我国纺织品尤其是化纤纱、面料有强劲竞争力;二是周边国家和地区服装行业发展迅速。

从出口商品量价变化情况看,仍是数量出口带动出口增长。据初步核算,2017年纺织品服装出口价格指数为95.98%,其中纺织96.95%、服装95.6%,价格同比分别下降4.02、3.05、4.4;纺织品服装出口数量指数为103.2%,其中纺织品105.4%、服装102.5%,数量同比分别上升3.2、5.4、2.5。

从具体出口商品看,除化纤纱出口价格回升外,其他价格均不同程度回落。2017年纱线出口数量473.77万吨,同比增长5.6%,出口金额增长7.8%,平均单价上升2.1%,其中棉纱线数量增长10.5%,金额增长6.1%,平均单价下滑3.9%。面料出口数量446.35亿米,同比增长8.4%,出口金额微增4.1%,平均单价下跌3.9%,其中棉布数量增长2.1%,金额下降0.2%,平均单价下跌1.97%。棉及化纤服装出口数量338.64亿件,同比增长2.4%,出口金额下降2.6%,平均单价下跌7.3%,其中棉制服装数量增长1.7%,平均单价下跌5.2%,化纤服装数量增长3.5%,平均单价下跌6.1%。附表:2017年主要产品出口统计

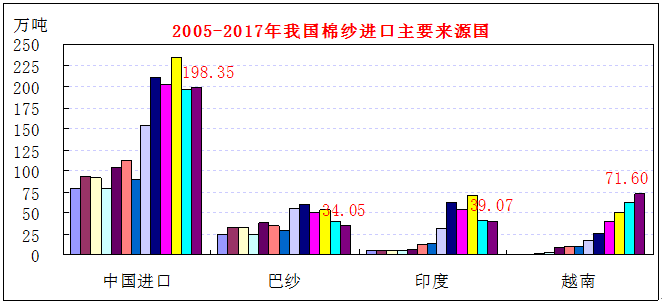

3、棉纱进口维持上年水平,自越南进口仍较强劲。

受国际棉价起起落落和中国棉市持续平稳等因素影响,棉纱线进口激增现象受到抑制,进口总量基本维持上年水平,但自越南进口激增现象依旧突出。据中国海关统计,2017年我国棉纱线进口数量198.35万吨,较上年微增0.6%,进口金额增长6.5%,进口单价上涨6.8%。在主要进口国别中,来自于印度、巴基斯坦的进口数量分别下降6.1%、12.5%,但自越南进口仍十分强劲。2017年自越南进口棉纱线71.59万吨,同比增长14.5%,占我国棉纱线进口总量的31.5%,占越南纱线出口总量的53.1%,即越南出口纱线中的一半以上面向中国市场。

四、国内棉市平稳,国际棉价起落杠杆,内外价差变化较大。

受国内棉花直补政策和储备棉轮出影响,国内棉市持续平稳运行,对棉纺行业平稳运行起着重要作用。据统计,2017年储备棉累计成交322万吨,约占棉纺当年棉花消耗总量的4成以上,储备棉成为棉纺行业获取资源的主要渠道。从成交价看,成交平均价14754元/吨,储备棉行情基本与即期的内外棉价同步运行,同时又反过来引导现货市场走势。受储备棉量价影响,国内期现货棉市总体平稳,基本围绕15800元/吨上下震幅百元左右运行。

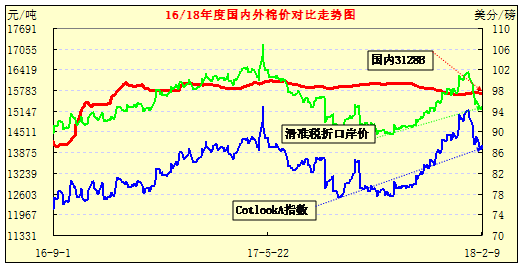

由于直补和轮储两项基本政策保驾护航,近两年来国内棉市基本不受任何外围市场影响而独自走自己平稳运行行情。2017年国际棉市在过渡炒作情况下,棉价起起落落,两度冲高近年来最高水平,尤其是从2017年8月-2018年1月中旬,受炒作及中国扩大棉花进口(2017年中国进口棉花115.3万吨,同比增长28.9%,扭转连续4年大幅下滑局面),棉价持续攀高,纽约期棉由平均68美分/磅攀升到83美分/磅,累计上涨达1500点,涨幅22%;CotlookA指数上涨1700点至94美分/磅近几年高位。受国际棉价大起大落杠杆影响,内外棉价差由最高3000元/吨左右缩小到300元/吨以内,滑准税折口岸价甚至高于国内棉价。国际棉价极不稳定和内外棉价价差倒挂,为增强国产纱竞争力打下坚实基础,也是棉纱进口激增缩水重要因素之一。附图:内外棉价对比走势

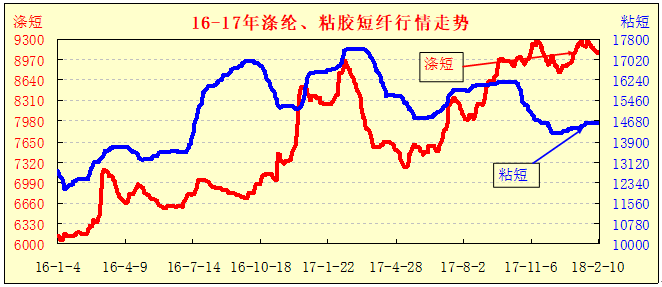

主要化纤价格则不如棉价稳定,受成本、环保、需求等因素影响,涤纶短纤价格持续攀高,粘胶短纤高位回落。其中涤纶短纤受原油价格急速回升(由不足30美元/桶升到60美元/桶左右),2017年价格持续攀高,主体价由7300元/吨一路攀升到9200元/吨左右,累计上涨近2000元/吨,涨幅达25.6%,这也是涤纶行业效益大幅提升重要因素之一。粘胶短纤受后加工企业需求不力,价格高位回落,目前维稳14500元/吨左右。

五、2018年纺织行业有望延续平稳运行

1、棉市有望继续平稳。尽管国内棉花供需缺口依存,但储备棉轮出和进口棉政策调节,国内棉市将会保持平稳运行。国际棉价因供需基本平衡,基本面不支持棉价大涨,棉价有望回稳,预计内外棉价差有望控制在合理区间。

2、化纤价格仍有上涨空间。受国际形势和供需因素影响,国际油价仍有继续上涨可能,成本推动,化纤价格仍有上调空间,但受制于下游承受力制约,涨幅会受到一定限制。

3、内外需市场更趋活跃。随着全球经复苏加快,中国经济强劲增长,纺织品服装内外销将比2017年有一定增幅,进出口贸易将好于2017年。

4、农产品增值税下调需引关注。2017年7月1日开始我国农产品增值税由13%下调至11%,下调2个点。多年来棉纺织行业一直呼吁希望解决增值税17%抵扣13%,4个点无法抵扣不合理现象未果情况下,目前又增加到6个点,这对棉纺织企业提高效益有一定影响,希望能引起相关部门关注。

资讯权限图标说明:

1、红锁图标: 为A、B等级会员、资讯会员专享;

为A、B等级会员、资讯会员专享;

2、绿锁图标: 为注册并登陆会员专享;

为注册并登陆会员专享;

3、圆点图标: 为完全开放资讯;

为完全开放资讯;

本网版权及免责声明:

1、凡本网注明“来源:锦桥纺织网”的所有作品,版权均属于锦桥纺织网,未经本网授权,任何单位及个人不得转载、摘编或以其他方式使用。已经获得本网授权使用作品的,应在授权范围内使用,并注明“来源:锦桥纺织网”。违反上述声明者,本网将追究其侵权责任的权利。

2、凡本网注明“来源:XXX(非锦桥纺织网)”的作品,均转载自其他媒体,转载目的在于传递更多的信息,并不代表本网赞同其观点和对其真实性负责。

3、如因作品内容、版权和其它问题需要同本网联系的,请在30日内进行。

4、有关作品版权及投稿事宜,请联系:0532-66886655 E-mail:gao@sinotex.cn

相关文章